COMPAGNIE DIRETTE: UN MERCATO IN OTTIMA SALUTE

Forte crescita della raccolta premi e un risultato netto di settore che passa da una perdita complessiva di oltre 18 milioni di euro del 2011 a un utile totale superiore a 138 milioni nel 2012. A favorire lo sviluppo, che apre una nuova sfida per il canale agenziale, il ruolo degli aggregatori e la ricerca di risparmio da parte dei consumatori

30/09/2013

👤Autore:

Fabio Bertozzi, project leader Scs Consulting e Marco Lanzoni, senior manager Scs Consulting

Review numero: 7

Pagina: 52 - 58

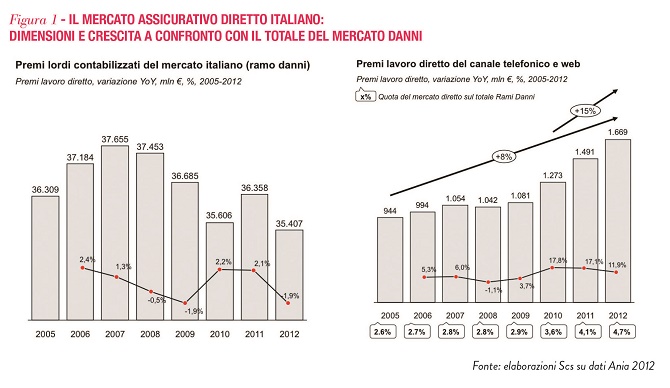

Anche nel corso del 2012 le compagnie dirette non hanno tradito le aspettative di crescita, riuscendo a incrementare la propria raccolta premi attraverso i canali telefono e internet dell’11,9% (1.669 milioni di euro nel 2012 rispetto ai 1.491 del 2011).

Questo risultato assume ancor più valore se si considera che l’andamento del mercato assicurativo danni complessivo nel medesimo periodo risulta in contrazione dell’1,9% rispetto all’anno precedente.

La rapida crescita del mercato diretto, che ha caratterizzato soprattutto il triennio 2010-2012, è il risultato di due principali fattori: da un lato il perdurare della crisi economica e i continui inviti rivolti dai media ai consumatori affinché ricerchino in rete le migliori occasioni, dall’altro la strutturale crescita del commercio elettronico, anche al di là del solo settore assicurativo, e la sempre maggior dimestichezza con internet da parte di una fetta di popolazione sempre più consistente.

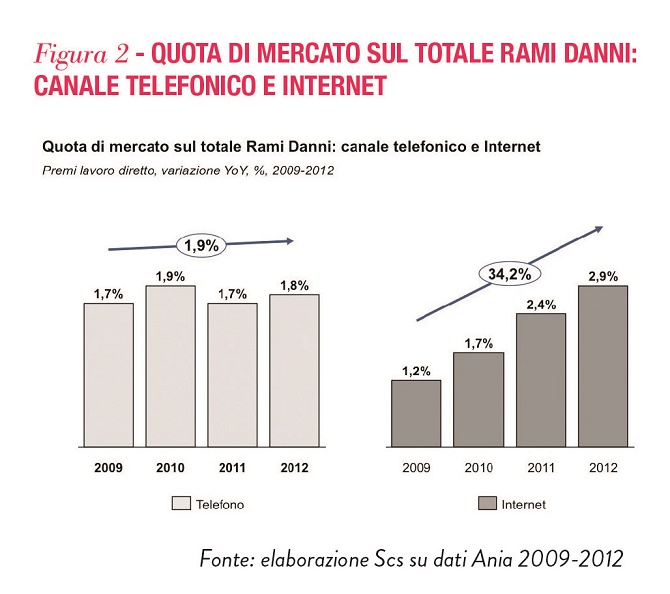

Dopo il sorpasso realizzato ai danni del telefono nel corso del 2011, internet continua a incrementare la propria quota di mercato rispetto al mercato danni complessivo (2,9% della raccolta premi danni in Italia nel 2012 vs 2,4% nel 2011), mentre il canale telefonico mantiene sostanzialmente stabile la propria rilevanza sul comparto danni, crescendo lievemente dall’1,7% all’1,8% (Fig.2).

Le ragioni della costante crescita di internet come canale di intermediazione sono sicuramente legate alle sue doti di rapidità ed efficienza e alle molteplici modalità di interazione che rende disponibili fra cliente e compagnia. Ma oltre a tali positive caratteristiche del web, occorre tenere in considerazione anche gli effetti del continuo incremento della “pressione” commerciale esercitata dagli aggregatori, che nel 2012 hanno ulteriormente consolidato il loro ruolo di motore di sviluppo del mercato assicurativo diretto, stimolando una percentuale sempre maggiore di consumatori alla comparazione di prezzo prima dell’acquisto. A oggi i principali operatori attivi nel settore della comparazione sono 6Sicuro, Assicurazione.it, Cercassicurazioni.it, Chiarezza, Comparafinanza, Facile.it, Segugio.it e Supermoney.

RAMO DANNI: DOMINANTE LA COMPONENTE AUTO

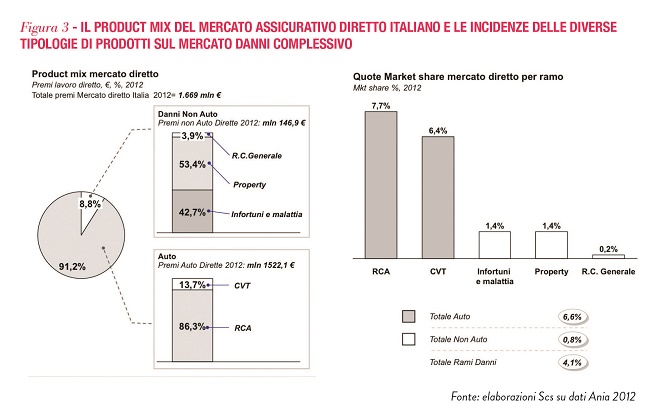

Come effetto dell’ulteriore crescita del volume di affari intermediati, il peso del canale delle compagnie dirette sul mercato danni complessivo aumenta ulteriormente, passando dal 4,1% del 2011 al 4,7% del 2012 (dato in costante crescita negli ultimi cinque anni). In particolare, le compagnie dirette intermediano il 7,5% (6,6% nel 2011) dei prodotti auto distribuiti in Italia e l’1,1% di quelli non-auto (0,8 % nel 2011).

Analizzando la composizione dei premi raccolti dalle compagnie dirette (Fig. 3), si conferma anche per il 2012 l’assoluta dominanza della componente auto (i premi Rca e Cvt rappresentano il 91,2% della raccolta), che cresce in valore assoluto di oltre 150 milioni di euro, seppur in lieve diminuzione rispetto all’anno precedente per incidenza percentuale sul totale della raccolta.

Più in dettaglio, il contributo dei premi Cvt al totale del comparto auto scende dal 16% del 2011 al 14,3%, rispecchiando il trend osservato anche a livello di mercato tradizionale, a causa sia della crisi economica, che ha indotto un considerevole numero di assicurati a rinunciare a coperture non obbligatorie e ritenute non strettamente necessarie, sia della contrazione delle immatricolazioni di nuove autovetture (oltre -20%) nel 2012.

Il comparto non-auto vede incrementare la propria rilevanza sul totale della raccolta danni dello 0,4% (8,4% nel 2011), recuperando parte del terreno perso lo scorso anno.

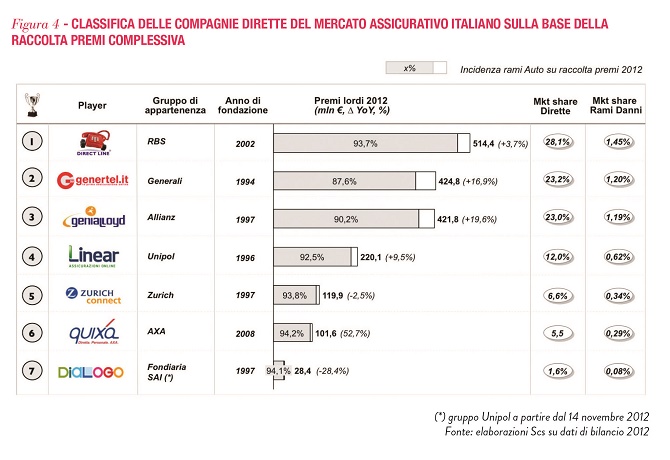

DIRECT LINE IN POLE POSITION

La graduatoria dei player diretti per raccolta premi resta del tutto invariata per il secondo anno consecutivo (Fig. 4). Direct Line consolida la prima posizione (+3,7% rispetto al 2012) grazie a un andamento positivo sia sul versante delle polizze di nuova emissione, sia riguardo al tasso di rinnovo a scadenza. Al secondo e terzo posto troviamo rispettivamente Genertel e Genialloyd, entrambe con tassi di crescita della raccolta maggiori del dato medio di mercato (+16,9% e +19,6%).

Nella parte più bassa della classifica, da segnalare anche per il 2012 l’ottima performance di Quixa che in dodici mesi ha aumentato di oltre il 50% la propria raccolta abbattendo la soglia dei cento milioni di euro, dopo essere già cresciuta del 94,9% nell’anno precedente. Questo risultato è frutto di tassi di nuova produzione superiori agli obiettivi di budget, grazie a una sistematica attività di cross-selling (es. polizza per il secondo veicolo) che ha permesso di sfruttare appieno le potenzialità della base clienti.

Il livello di concentrazione complessiva del mercato diretto continua la sua costante crescita anche nel corso del 2012; le prime tre compagnie dirette hanno intermediato nel 2011 il 74,3% dei premi raccolti attraverso internet e telefono (73,8% nel 2011). A livello di mercato danni complessivo, passano da due a tre – Genialloyd si unisce a Direct Line e Genertel – il numero di compagnie dirette con una quota di mercato superiore all’1,0%.

PREMI IN CONTRAZIONE PER ZURICH CONNECT E DIALOGO

Analizzando l’evoluzione della raccolta premi nel biennio 2011-2012 a livello di singola compagnia (Fig. 5), si osservano variazioni positive per tutti i player a eccezione di Zurich Connect e Dialogo, entrambi con raccolta premi in contrazione rispetto ai dodici mesi precedenti, ma di entità fortemente differenziata.

Zurich Connect ha visto ridursi lievemente la propria raccolta (-2,5% 2012 vs 2011), come effetto congiunto di due differenti politiche attuate nel corso del 2012: da un lato, la prosecuzione dell’azione di riqualificazione tecnica iniziata a metà 2011 e conclusasi a metà 2012, dall’altro l’avvio di nuove azioni di sviluppo, fra le quali la riapertura delle quotazioni sui canali di comparazione e la ripresa di investimenti mirati di marketing. Diversamente, la raccolta premi di Dialogo scende del 28,4% per effetto di una politica assuntiva che mira a bilanciare il premio medio con la frequenza ed il costo medio dei sinistri, al fine di innalzare il livello qualitativo del portafoglio.

IL MERCATO DIRETTO TRA UTILE E RIDUZIONE DEL COMBINED RATIO

Il dato che meglio di ogni altro rispecchia lo stato di salute del mercato assicurativo diretto è rappresentato dalla variazione del risultato netto di settore, che passa da una perdita complessiva di oltre 18 milioni di euro del 2011 a un utile totale superiore a 138 milioni nel 2012.

Mediamente le compagnie dirette hanno visto aumentare il proprio risultato d’esercizio di circa 2,8 volte rispetto all’anno precedente: in particolare, Linear, Genialloyd, Zurich Connect e Genertel hanno ottenuto incrementi superiori al 100%.

Risulta in controtendenza Direct Line, unica compagnia diretta con un valore dell’utile in diminuzione rispetto all’anno precedente: tale contrazione è in larga parte dovuta ad una forte svalutazione dei crediti verso gli assicurati (pari a oltre 6,8 milioni di euro).

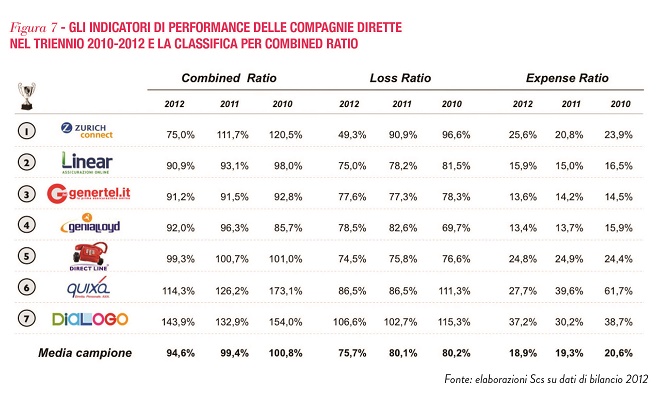

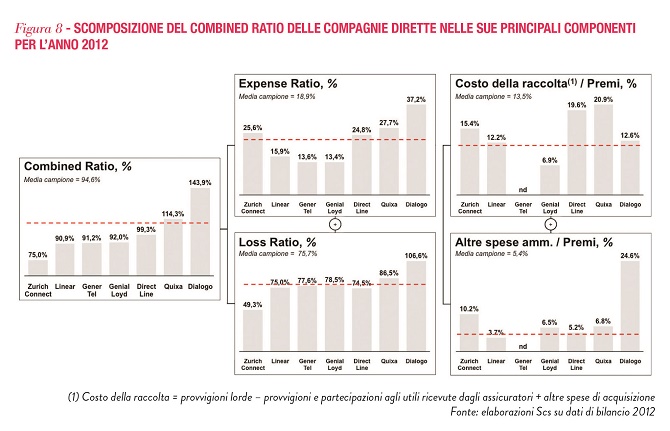

Il positivo trend di riduzione del combined ratio delle compagnie dirette prosegue anche per il 2012 e con maggior intensità rispetto all’anno passato: l’indicatore medio di settore nel corso del 2012 è diminuito di quasi cinque punti percentuali passando dal 99,4% al 94,6%. Diversamente dalla contrazione osservata tra il 2010 e il 2011, che fu dovuta pressoché esclusivamente a un miglioramento dell’expense ratio, la consistente riduzione registrata a fine 2012 è diretta conseguenza del migliorato rapporto sinistri-premi, in contrazione dall’80,1% al 75,7%, e solo secondariamente della lieve riduzione del rapporto spese-premi (-0,4%).

Nella classifica delle compagnie dirette per valori di combined ratio, Zurich Connect supera in un solo anno Linear, Genertel e Genialloyd, grazie ad un notevolissimo miglioramento del rapporto sinistri-premi, pressoché dimezzato in un solo anno (49,3% nel 2012 vs 90,9% nel 2011). Questo risultato è ascrivibile alla concomitanza di più fattori positivi: da un lato la diminuzione del numero e del costo medio dei sinistri e la riduzione del numero di sinistri gravi con danni a persone; dall’altro una positiva evoluzione dei sinistri di anni precedenti. Scorrendo le restanti posizioni della classifica si nota come la riduzione dei valori di loss ratio valga, seppur con differenti livelli d’intensità, per tutte le compagnie a eccezione di Dialogo Assicurazioni.

Per quanto riguarda i valori di expense ratio, così come per il 2011, Quixa si distingue per la consistente riduzione di tale indicatore (-11,9% 2012 vs 2011), in virtù del costante incremento della dimensione del portafoglio che le consente un migliore assorbimento dei costi fissi e di acquisizione.

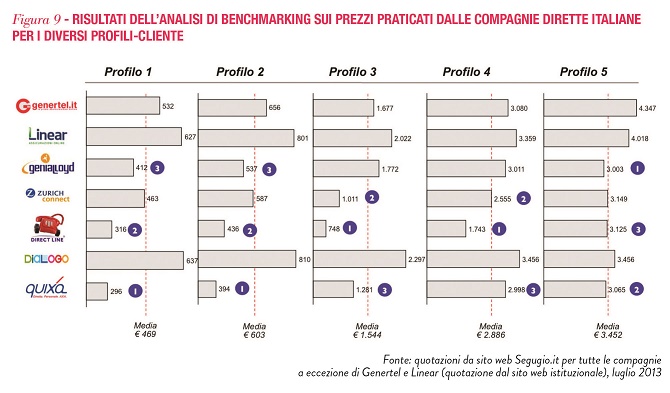

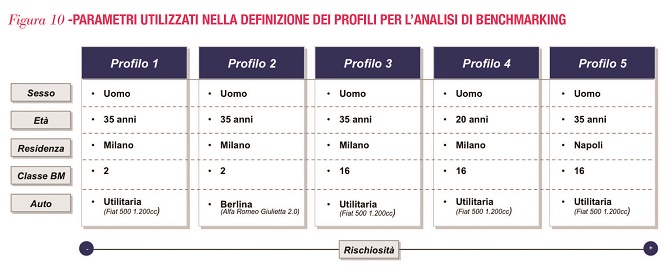

In Figura 9 sono riportati i risultati di un’analisi di benchmarking sui prezzi delle polizze Rc auto offerte da ciascuna compagnia, differenziati per cinque possibili profili-cliente (illustrati nel dettaglio in Fig. 10). Dall’analisi Quixa e Direct Line risultano sempre nella Top 3 delle compagnie più convenienti per tutti i cinque profili di rischio. Zurich Connect e Genialloyd si contendono con Quixa e Direct Line la leadership delle compagnie economicamente più concorrenziali per i profili di rischio medio-alto (Profili 3, 4 e 5).

© RIPRODUZIONE RISERVATA

👥