AGENZIE: DOPO LA CRISI ORA SI CRESCE

Le realtà uscite dalle razionalizzazioni delle reti sono più forti e traggono vantaggio dalla collaborazione con le mandanti e con i colleghi intermediari. Aumenta la competizione con banche, compagnie dirette e aggregatori, ma a fronte di una quota di mercato in calo nell’auto aumentano presenza e premi negli altri rami danni, a conferma del valore di un’offerta diversificata. Il 42% ha visto un aumento della redditività ma la crescita dei costi di agenzia riduce i margini, lasciando molte realtà ancora in bilico

23/04/2024

Esaurita la lunga fase di selezione competitiva, il canale agenziale si ritrova ad affrontare un nuovo ciclo caratterizzato dall’aumento dei prezzi motor e dalla progressiva crescita della raccolta danni non auto (che sarà trainata anche dall’obbligatorietà delle coperture catastrofali per le imprese), in un contesto caratterizzato da una proficua collaborazione con le compagnie. La marginalità è stabile, anche se ancora poco soddisfacente, e rimangono oltre 2.000 agenzie in seria difficoltà.

Il peggio sembra quindi passato, anche se il futuro presenta ancora parecchi punti interrogativi. Approfondiamo i macro trend di settore alla luce delle ricerche e analisi di Innovation Team, business unit di ricerca e advanced analytics di Mbs Consulting (gruppo Cerved).

IL PUNTO SUL CONTESTO DISTRIBUTIVO

A dicembre 2023 erano 10.112 le agenzie di assicurazione in Italia (stime Innovation Team su dati Rui Ivass). Pur proseguendo, appare ormai in mitigazione il trend di razionalizzazione che si era manifestato negli anni passati.

Guardando alla forma di intermediazione, la quota di agenzie che operano in plurimandato di primo livello (agenzie con più di un mandato generalista non appartenente allo stesso gruppo) si è assestata intorno al 26%. Rimane invece più consistente la fetta di agenzie plurimandatarie di secondo livello (agenzie con almeno un collaboratore commerciale non in esclusiva): a totale mercato sono più di due su tre.

Lo scenario è però ancora più complesso: al plurimandato di primo e secondo livello si aggiungono le collaborazioni, rilevate dalle dichiarazioni degli agenti. Le agenzie con almeno una collaborazione orizzontale in corso sono il 62%. Molto diffuse quelle con altri agenti (A con A), al 35,8%; il 30,4% opera con broker tradizionali, il 15,2% con broker grossisti; meno diffuse le collaborazioni con altri soggetti (banche, intermediari finanziari o Mga). Da sottolineare come le collaborazioni siano però utilizzate dagli agenti soprattutto in maniera tattica, in un contesto a elevata competitività.

Il contesto competitivo che affrontano gli agenti non è comunque facile. Negli ultimi dieci anni il canale agenziale nel mercato motor ha vissuto una contrazione della raccolta (da 21,4 a 16,5 miliardi di euro) e della quota di mercato (82% contro l’87%). Le cose sono andate meglio nei danni non auto: la raccolta nei dieci anni analizzati è cresciuta da 18,2 a 25,1 miliardi di euro. Gli agenti sono stati protagonisti di questa crescita in termini assoluti, con un aumento dei premi di loro competenza di circa 3 miliardi di euro (di cui oltre 2 miliardi dal 2020 al 2022), ma hanno visto la propria quota di mercato ridursi dal 67% al 61% a causa della significativa crescita del canale bancario e della tenuta dei broker (figura 1).

Queste dinamiche sono esplicative della forte competitività del mercato. Al netto della competizione interna al canale agenziale, negli ultimi anni gli agenti percepiscono un aumento della competizione da parte delle banche su tutti i settori e da parte delle compagnie dirette e degli aggregatori sull’auto.

AGENTI E COMPAGNIE: SEMPRE PIÙ CHIARE LE ESIGENZE DELLE RETI

I risultati dell’edizione 2023 dell’indagine Il cambiamento dell’intermediazione assicurativa e il punto di vista degli agenti, svolta con la partecipazione anche per quest’anno di oltre 3.500 agenti di tutti i principali marchi, forniscono un quadro del rapporto tra compagnie e intermediari.

Il Net promoter score (Nps), l’indice che misura quanto gli agenti raccomanderebbero la propria compagnia ai colleghi, dopo la forte crescita dello scorso anno è rimasto sostanzialmente stabile nel 2023, attestandosi a quota 30,7 (figura 2). Escludendo gli andamenti differenziati tra le reti, influenzati sia dalle differenti iniziative poste in atto dalle compagnie sia dall’importante aumento delle tariffe auto nel corso dell’anno, la tenuta del Net promoter score mette in risalto il contesto di fiducia in cui si trovano a operare gli agenti.

Oltre al trend del Nps è utile approfondire le valutazioni attribuite alla proposition della compagnia di riferimento, che la nostra indagine classifica in dieci ambiti (e oltre 120 item di dettaglio).

Tra le dieci aree, tre hanno fatto registrare un leggero calo dei giudizi nell’ultimo anno: informatica, prodotti e pricing e gestione dei sinistri, ambiti di importanza strategica per l’attività degli agenti e al centro delle loro priorità in ottica di miglioramento del servizio offerto dalle compagnie.

Guardando al pricing, le ragioni della minor soddisfazione degli intermediari sono facilmente individuabili nell’aumento dei premi Rca, tant’è che proprio sulla competitività tariffaria auto (e non auto) si concentrano le richieste degli agenti. Nelle altre aree i punti su cui le compagnie sono chiamate a intervenire sono: lato IT, ambito di intervento prioritario per quasi un agente su due, gli intermediari richiedono miglioramenti sugli applicativi di emissione e sulla loro usabilità; passando ai sinistri, i temi caldi sono le tempistiche – di apertura, gestione e liquidazione – e la facilità di comunicazione con la compagnia.

ANDAMENTO DELLA RACCOLTA E MARGINALITÀ MEDIA

Come hanno inciso le dinamiche di razionalizzazione delle reti e la crescita della raccolta danni sulle realtà agenziali? Negli ultimi dieci anni è progressivamente aumentata la dimensione del portafoglio danni delle agenzie: nel 2022 l’agenzia media ha raccolto quasi 2,8 milioni di euro di premi contro i circa 2,3 milioni che incassava nel 2012. Una crescita significativa, del 22%, confermatasi anche nel 2023 (+8% per la raccolta motor e +11% sul non auto secondo stime Innovation Team).

L’andamento della raccolta offre però una visione parziale sull’effettiva situazione economica delle agenzie.

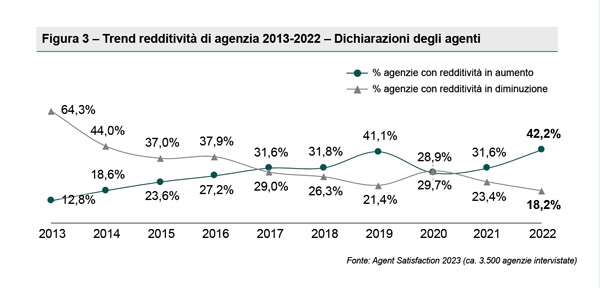

Innanzitutto, secondo le dichiarazioni degli agenti, sono in aumento sia i ricavi (in crescita per un intermediario su due) sia i costi di agenzia. Passando alla redditività, si è invertita la situazione che fino a qualche anno fa vedeva una quota maggioritaria di agenti dichiarare questo dato in calo: per il 2022 il 42% segnala un miglioramento della redditività, contro un 18% che vede un peggioramento (figura 3).

Inoltre, incrociando i bilanci delle agenzie raccolti da Cerved con le evidenze emerse dalla nostra indagine è possibile stimare i ricavi e la marginalità del canale.

Fra il 2020 e il 2022, anni di crescita della raccolta per il canale agenziale, sono cresciuti in maniera importante i ricavi medi di agenzia (da 426mila euro a 510mila euro), complice lo sviluppo sui rami non auto e la razionalizzazione che ha caratterizzato diverse reti.

L’entità dei ricavi differisce in funzione del territorio in cui hanno sede le agenzie: sono in media più strutturate le agenzie del Nord e del Centro con ricavi medi superiori ai 500mila euro; dimensioni più contenute per le agenzie del Sud e delle Isole (350mila euro in media).

A conferma di quanto dichiarato dagli agenti, l’aumento dei ricavi è stato però accompagnato da una crescita generalizzata dei costi: +55% i consumi, +20% i costi per servizi e +18% il costo del lavoro.

Per quanto riguarda i consumi e i costi del personale, le cause dell’aumento possono essere ricondotte a fattori esogeni rispetto al business di agenzia; per quanto riguarda invece i costi per servizi, che incidono per quasi il 75% dei costi totali, l’incremento può indicare, tra le altre dinamiche, che la crescita della raccolta agenziale sia in parte avvenuta attraverso linee esterne (broker e collaboratori commerciali/specialisti), le cui provvigioni retrocesse incidono su questa voce di costo. D’altronde le nostre indagini mostrano che negli anni è aumentata la quota di portafoglio in mano alle sottoreti.

Veniamo ora alla redditività. Il margine medio di agenzia in termini assoluti è in aumento di 12mila euro nel triennio analizzato (da 73mila euro a 85mila), ma sostanzialmente stabile se rapportato ai ricavi di agenzia: dal 17% del 2020 al 16,8% del 2022. All’aumento dimensionale delle agenzie non è quindi finora corrisposto un significativo aumento della redditività: la crescita dei costi ha parzialmente eroso la marginalità di agenzia.

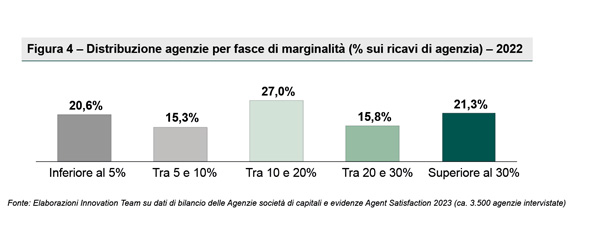

A fronte di una marginalità media del 16,8%, esistono però situazioni differenti: il 35,9% delle agenzie ha una marginalità inferiore al 10%, addirittura un’agenzia su cinque inferiore al 5%. Di contro, un altro 20% ha una marginalità superiore al 30% (37% superiore al 20%) (figura 4).

La discriminante più significativa in termini di marginalità non sembra essere la dimensione ma piuttosto il business mix: le agenzie con redditività bassa hanno un’incidenza media dell’auto del 44%, mentre per le agenzie ad alta marginalità i premi motor incidono per il 34% della raccolta.

Tra le reti agenziali possiamo quindi identificare situazioni molto diverse: circa 3.800 agenzie si dimostrano in salute (marginalità superiore al 20%) e al passo con i trend di crescita che hanno caratterizzato il contesto degli ultimi anni; altrettante hanno tuttora livelli di marginalità molto bassi (sotto il 10%).

I PROSSIMI PASSI DEL CANALE AGENZIALE

È prevedibile che nei prossimi anni il canale agenziale si confermi in crescita, anche per via dell’obbligo di assicurazione sugli eventi catastrofali per le Pmi e dell’incremento dei premi auto. Tuttavia non tutte le agenzie potrebbero essere in grado, allo stato attuale, di sfruttare questa crescita, perché ancora legate a modelli distributivi focalizzati sull’auto, poco orientati allo sviluppo in rami a maggior potenziale, e con livelli di marginalità che consentono limitati investimenti in innovazione.

Davanti a tali scenari, alcune sfide rimangono aperte, tutte legate a una maggior sinergia fra reti e compagnie: in primo luogo la capacità di sfruttare l’evoluzione tecnologica per migliorare l’efficienza delle attività in agenzia e contenere i costi; poi una maggiore capacità di profilazione dei clienti per soddisfare bisogni ormai sempre più sentiti ma ancora poco presidiati dall’offerta assicurativa; infine la costruzione di sistemi multicanale che effettivamente consentano alle agenzie di gestire le relazioni con i clienti a 360°.

© RIPRODUZIONE RISERVATA