RIASSICURAZIONE: DOVE PASSA IL CAMBIAMENTO

Consapevoli dei loro storici punti forti, solidità, capacità di sottoscrizione e risk management sofisticato, i riassicuratori sono chiamati a rispondere alle mutazioni del mercato: ecco dove incidere per contare nei prossimi anni

07/10/2019

Nel settore della riassicurazione globale, i venti contrari continuano a spirare nonostante il momento positivo per i prezzi. Ma si tratta di una condizione fisiologica, quasi connaturata al modello di business degli operatori, che non inficia (almeno per ora) gli storici capisaldi del mercato: cioè una sempre robusta capitalizzazione, un enterprise risk management (Erm) sofisticato, una spiccata capacità di selezione del rischio e un’attività di underwriting razionale. Ma tutte queste buone e sagge qualità basteranno a far fronte alle insidie del presente e del futuro? I riassicuratori stanno combattendo la commoditizzazione del proprio business e l’ascesa dei capitali alternativi che rosicchiano i loro margini.

Gli analisti di S&P Global Ratings, esaminando lo stato dell’arte del mercato della riassicurazione, si chiedono se, in qualche modo, i riassicuratori non stiano dormendo sugli allori, e non siano bloccati nei loro tradizionali modelli di business. I prezzi della riassicurazione, per esempio, reagiscono ancora solo alle perdite assicurate a fronte delle catastrofi naturali e ai problemi di riservazione del mercato assicurativo? O ancora: i riassicuratori sono in balia delle forze esterne del cambiamento o sono abbastanza autocritici da avviare dall’interno la riforma del loro mercato? Queste sono alcune delle domande fondamentali a cui i player dovranno rispondere negli anni a venire.

LA SOLIDITÀ DEL COMPARTO

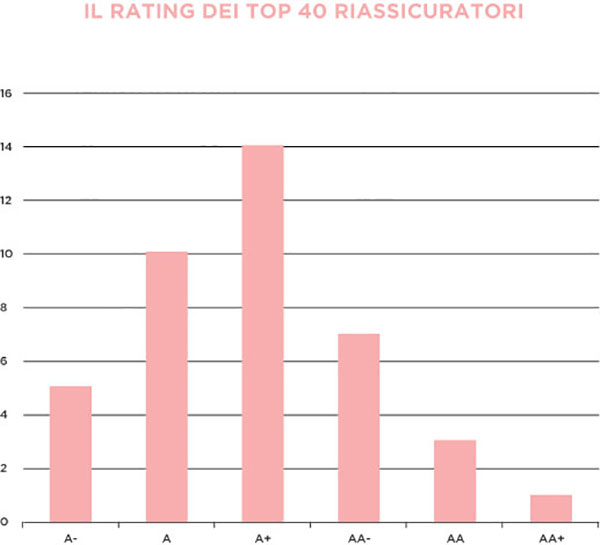

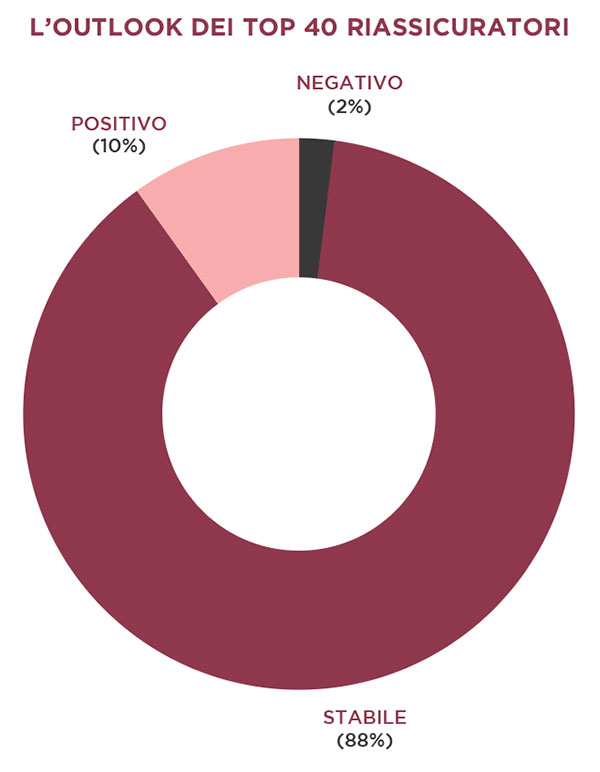

S&P Global Ratings ha mantenuto comunque i propri outlook stabili sul settore riassicurativo globale e sulla maggior parte dei riassicuratori. I migliori 40 riassicuratori al mondo hanno un rating compreso tra A- e AA+; la maggior parte di essi (14) è classificata in A+, cioè nella parte mediana del range, mentre sotto la media (A-, A) si raggruppano in 15 e sopra la media (AA-, AA e AA+) in 11. Sempre prendendo in considerazione i primi 40 player del mercato globale, solo il 2% di essi ha un outlook negativo, mentre per l’88% la prospettiva è stabile e per il 10% è positiva. Come si accennava, questo assessment si basa principalmente sull’adeguata solidità patrimoniale dei riassicuratori e sulle loro pratiche di sottoscrizione relativamente disciplinate, supportate da un Erm ben sviluppato e da un miglioramento dei prezzi. D’altro canto, però, la competizione dentro e fuori il mercato non si è attenuata, anche dopo due anni consecutivi, 2017 e 2018, di perdite catastrofali record.

IL FATTORE PREZZI

In questo senso, si è innescato un meccanismo che ha, almeno in parte, favorito i principali player riassicurativi mondiali. Lo rivela un recente report di S&P, intitolato I riassicuratori globali mirano a riequilibrare la loro esposizioni alle catastrofi naturali. Lo studio ha verificato che nel 2018 le perdite causate da catastrofi naturali hanno eroso gli utili di cinque dei primi 20 riassicuratori al mondo. L’entità delle perdite nell’anno passato, circa il 50% in più rispetto alla media annuale, ha però anche contribuito ad aumentare i prezzi ai rinnovi di aprile e giugno-luglio 2019: i tassi di rinnovo sono aumentati addirittura in percentuali che vanno dal 15% al 25% per quelle compagnie che hanno subito più perdite da catastrofi naturali nell’ultimo anno. Alcuni riassicuratori hanno quindi scelto d’interrompere il ridimensionamento della propria esposizione ai rischi catastrofali, cercando invece di trarre vantaggio da tassi di premio più elevati.

CRESCE IL RISK APPETITE

Il comportamento dei player della riassicurazione è stato comunque molto eterogeneo. Se è vero che la maggior parte dei 20 principali operatori internazionali ha scelto di aumentare la propria esposizione a questo rischio per beneficiare di tassi migliori, altri hanno applicato misure difensive, continuando con la politica di riduzione del portafoglio applicata nel 2018. In media, S&P ha calcolato che il risk appetite dei riassicuratori per un evento con una frequenza 1 ogni 250 anni è salito al 29% del patrimonio netto a gennaio 2019, rispetto al 27% del gennaio 2018. Allo stesso tempo, però, alcuni riassicuratori hanno scelto di ridurre la propria esposizione a eventi estremi di oltre il 5%. Da un lato, la sovraesposizione mette a rischio la solidità patrimoniale e gli utili, ma dall’altro la sottoesposizione fa perdere i rendimenti più elevati che quel tipo di business potrebbe offrire: trovare il giusto equilibrio non sarà facile.

I riassicuratori, in questo momento, devono guardarsi dalla volatilità del capitale: se un evento della categoria 1 ogni 100 anni dovesse verificarsi, precisano gli analisti, causerebbe perdite ben superiori ai 200 miliardi di dollari per l’intero settore assicurativo, e solo 12 dei 20 principali riassicuratori globali manterrebbero l’attuale livello di adeguatezza patrimoniale.

MIGLIORA IL PROFILO FINANZIARIO

L’atteggiamento dei riassicuratori nei confronti di questa classe di minacce si sta già polarizzando, e il divario tra i due comportamenti degli operatori potrà allargarsi qualora i tassi dei premi diventassero sempre più alti.

La dinamica positiva dei prezzi durerà almeno fino all’anno prossimo, dicono gli esperti di S&P, e di conseguenza, per il settore ci sarà un leggero miglioramento della redditività nel periodo 2019-2020, con un combined ratio stimato in un intervallo tra il 95% e 98% e un Roe tra il 7% e il 9%.

Nella prima metà del 2019, anche il mercato dei capitali è stato positivo per i riassicuratori. I portafogli azionari dei principali player si sono fortemente ripresi a partire dal dicembre 2018, mentre i rendimenti obbligazionari si sono invertiti, con il risultato che le plusvalenze non realizzate hanno spinto la capitalizzazione. Con la ripresa borsistica, i titoli dei riassicuratori sono scambiati in media con un premio di circa 1,25 volte il loro valore contabile: ciò riflette il miglioramento del contesto dei prezzi, come detto, e le potenziali attività future di fusioni e acquisizioni.

mdesigner125 - iStock

UN INEVITABILE CONSOLIDAMENTO

Le sfidanti condizioni del mercato e la scarsità delle fonti di finanziamento, sottolinea un altro report, continueranno a favorire il consolidamento del settore. L’attività di M&A dei riassicuratori è un tema sempre caldo, in particolare perché alcuni player sono in affanno a causa dell’innalzamento dei costi, della pressione sui margini e dell’inefficienza dei processi.

Durante la prima metà del 2019, il valore dell’M&A di tutto il settore (ri)assicurativo è stato di oltre 20 miliardi di dollari, certamente inferiore alla media degli ultimi anni (comparando cioè gli stessi periodi degli anni precedenti) ma promettente per i futuri accordi.

In particolare, i player con business poco diversificato o con un’influenza geografica limitata, probabilmente considereranno operazioni di fusioni e acquisizioni o saranno tentati da trasformarsi essi stessi in obiettivi.

LA STRADA È GIÀ TRACCIATA

Inoltre, continuerà la convergenza in corso dei mercati assicurativi, riassicurativi e degli insurance-linked securities (Ils). Gli analisti prevedono pertanto altre operazioni simili a quella che ha coinvolto Axa e XL, e la compagnia Markel con Nephila, uno dei maggiori gestori di capitali alternativi.

Anche la diversificazione geografica continuerà a guidare le strategie: l’acquisizione da parte di China Re di The Hanover Insurance, e quella di Tokio Millennium Re da parte di RenRe, sono esempi di come potrebbe evolvere il futuro di questo mercato. Se finalizzati bene, tali accordi possono migliorare le prospettive degli attori coinvolti, attraverso una migliore posizione competitiva costruita su ampia scala, competenza, diversificazione e ricerca della redditività.

© RIPRODUZIONE RISERVATA