BANCASSICURAZIONE: PIÙ BANCA CHE COMPAGNIA

Per affrontare la rivoluzione tecnologica e tornare ad allargare margini sempre più ristretti, mondo del credito e settore dei rischi stringono nuove partnership. Ma sono ancora gli istituti ad avere in mano il timone: e fanno rotta verso i rami danni

08/02/2018

Il 2017 si è chiuso con le banche in primo piano e il 2018 si riapre sullo stesso argomento. Se da un lato la stampa generalista se ne occupa per dar conto di scontri politici e pseudo scandali che regolarmente si sciolgono come la neve caduta abbondante durante le festività natalizie, dall’altro la stampa specializzata prova ad andare al fondo delle questioni. Il settore bancario italiano soffre di alcuni mali che lo accomunano ad altri comparti, e che sono riconducibili alla rivoluzione tecnologica e all’ambiente finanziario internazionale, ma anche di altri malanni (cronici) propri.

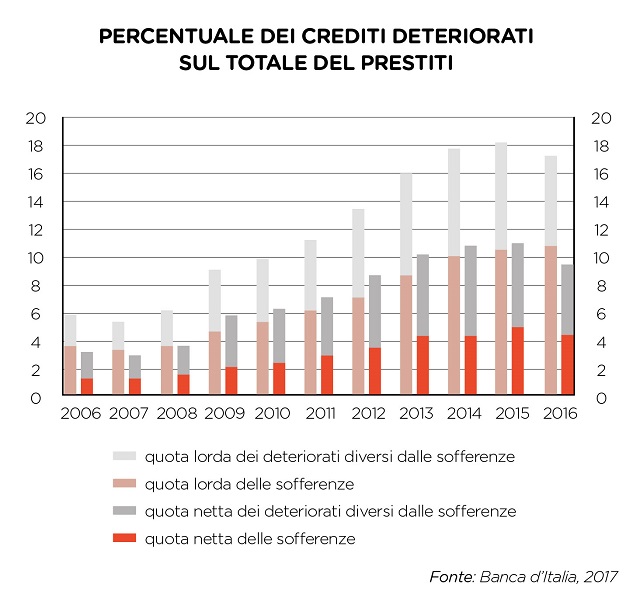

Nel 2018, secondo il consenso della maggior parte degli analisti, continuerà la generalizzata bassa redditività dei mercati europei, che in Italia è più sentita perché il settore ha costi più onerosi della media europea e un mix di ricavi poco vario: è il modello distributivo, tra le altre cose, a rappresentare ancora uno dei principali fattori di costo per le banche italiane. Ma la malattia peculiare del sistema italiano è, come noto, la gestione dei crediti deteriorati, vera ossessione dei regolatori internazionali e che sta richiedendo sforzi ingenti: nel 2018, secondo Pwc, il mercato italiano degli Npl (non performing loans) potrebbe toccare un volume di cessioni di circa 70 miliardi di euro.

Le banche, da qualche tempo, per non soffrire anche di solitudine, rilanciano piani di bancassicurazione e raramente come l’anno passato, tra settore del credito e settore assicurativo le relazioni sono state così strette.

UN DNA COMMERCIALE

L’attenzione al retail, e quindi alla vendita al pubblico dei prodotti (anche) assicurativi, si sposa perfettamente con la fisionomia del mercato italiano: “il 60% degli attivi delle banche italiane – ricorda Umberto Filotto, segretario generale di Assofin e docente di economia delle aziende di credito all’Università di Roma Tor Vergata – è impiegato in prestiti, contro il 30% di quelli delle banche francesi”. Da questo dato è facilmente intuibile il perché delle sofferenze del sistema italiano, fatto di banche commerciali, in un ambiente di tassi zero e dopo quasi 10 anni di crisi economica che hanno affossato l’economia reale: un sistema che si basa sull’erogazione di prestiti non può certo restare immune dal rischio connesso.

“È anche vero, però – continua Filotto –, che noi scontiamo una debolezza politica che ha portato un certo tipo di classificazione degli Npl, per noi molto più penalizzante rispetto ad altri investimenti, come gli attivi di classe III o gli asset real estate che le banche spagnole possono calcolare a valore storico e non a valore di mercato”.

VERSO MODELLI INTENSAMENTE DIGITALI

I correttivi messi in atto dal legislatore, poi, non hanno avuto abbastanza lungimiranza, secondo Filotto, e il Fondo Atlante, cui ha partecipato anche buona parte del settore assicurativo, “ha finito per fare l’azionista poco fortunato delle banche venete”.

Il terzo elemento critico è, come detto prima, il modello distributivo. Sono ormai anni che le banche tagliano le filiali, e sempre più spesso dove prima c’era uno sportello ora c’è un ristorante etnico o una caffetteria shabby chic. Secondo il segretario generale di Assofin, la direzione è abbastanza ovvia e il comparto virerà decisamente verso “modelli più intensamente digitali”, in cui la sfida maggiore sarà saper scegliere le risorse umane in base a nuove qualità e capacità distintive.

Ma se da un lato il costo del personale è destinato a diminuire, dall’altro quello della compliance salirà sempre di più. Anche in questo il settore bancario condivide le stesse preoccupazioni di altri comparti, a partire da quello assicurativo.

IL TIMONE RESTA AGLI ISTITUTI

Gli accordi di bancassicurazione sono da sempre inquadrati in un sistema strategico di partnership che cambia al mutare dell’assetto. Il consolidamento del mercato bancario (vedi box a lato), che poi è sostanzialmente un distributore del settore assicurativo, ovviamente si porta dietro processi di ridiscussione delle partnership tra gli attori.

La forza e la solidità che il comparto assicurativo ha saputo esprimere nei lunghi anni di crisi e il contemporaneo appannamento del settore del credito potrebbero far pensare a un rovesciamento dei ruoli a favore del primo: compagnie che guidano le scelte delle banche partner e che hanno una maggiore forza contrattuale. Una visione, però, che non convince Filotto, per il quale il partner assicurativo è ancora destinato a subire le mosse di quello bancario. E questo per molte ragioni: “le compagnie, generalmente – spiega –, cercano nella banca un bacino di clienti che per loro è difficile intercettare: questa è in partenza una posizione di debolezza. D’altra parte la banca, senza realizzare margini da interesse, ha bisogno di guadagnare sulle commissioni e quindi cerca prodotti da vendere, assicurativi ma non solo. È difficile pensare che una compagnia possa guidare la strategia di una banca: se la bancassicurazione è complessa l’assicurazionbanca lo è ancora di più. Anche le banche controllate da assicurazioni, in fin dei conti, sono canali distributivi”.

Quindi occorre attendere per capire se, alla fine del giro di giostra, le banche saranno le nuove assicurazioni, oppure se le intenzioni bellicose dei top manager degli istituti di credito, che dichiarano di voler diventare i principali assicuratori del Paese, saranno stati solo posizionamenti tattici.

LA VERA NOVITÀ? LA BLOCKCHAIN

In ultima istanza, le nuove tecnologie potrebbero indicare la strada verso un nuovo modello di business che sostituirà quello finora conosciuto… Oppure no, perché come sempre di fronte a fenomeni che sembrano dirompenti c’è anche tanto fumo.

Tuttavia, già oggi si possono individuare processi virtuosi che si stanno imponendo e che probabilmente rappresenteranno un “cambiamento di paradigma”, come chiosa Filotto. Parliamo di tutto quello che ruota intorno alle criptovalute ma soprattutto della tecnologia retrostante, cioè la blockchain: “è qualcosa di molto serio: queste tecnologie – conclude – sono molto importanti e avranno implicazioni davvero gigantesche”.

© RIPRODUZIONE RISERVATA