TECNOLOGIA, LA STRADA GIUSTA

Soltanto attraverso un utilizzo innovativo e strategico di strumenti come big data, analytics, sistemi m2m e “internet delle cose” il mondo assicurativo sarà in grado di vincere la sfida lanciata dai player non tradizionali. È quanto sostiene una ricerca realizzata recentemente dall’Intelligence Unit di The Economist in collaborazione con Sap

30/11/2014

Ha destato non poco stupore la notizia dello sbarco nel business assicurativo di Ikea che ha iniziato a vendere, in alcuni store svedesi, polizze rivolte alla protezione della maternità e dei neonati. È solo l’ultimo segnale di una tendenza che sta a poco a poco emergendo: i player non assicurativi si preparano a sfidare chi nell’assicurazione ha da sempre il proprio core business.

Come si sta attrezzando il settore assicurativo tradizionale per rispondere a questa invasione di campo? E in che modo è possibile integrare le opportunità offerte dall’innovazione tecnologica con le nuove modalità di relazione con il cliente? A scattare un’istantanea della situazione è una ricerca realizzata dalla Intelligence Unit del gruppo The Economist (lo stesso che pubblica l’omonima rivista), in collaborazione con Sap: La giusta via. L’assicurazione nell’era dell’intimità con il cliente e dell’internet delle cose. Lo studio si basa sia sull’analisi di un’ampia documentazione, sia sulle interviste realizzate, nel mese di giugno di quest’anno, a 388 manager di alto livello su scala globale.

BIG DATA, ANALYTICS, TECNOLOGIE M2M E INTERNET DELLE COSE

La survey esamina in particolare i trend di utilizzo della tecnologia in ambito assicurativo, mostrando la dimensione della minaccia competitiva rappresentata dalle aziende di e-commerce e dalle banche che offrono servizi assicurativi più customer-centric. Secondo la ricerca, gli assicuratori hanno dovuto ripensare non solo il valore dei dati interni e di quelli dei clienti, ma anche il concetto stesso di privacy. I player assicurativi tradizionali possono combattere la sfida lanciata da quelli non tradizionali sia migliorando l’utilizzo degli analytics, sia incorporando dati attraverso la tecnologia machine-to-machine (m2m), ma anche applicando l’internet delle cose nei loro servizi. Del resto, innovazioni come la telematica o la trasmissione da remoto di informazione e di dati attraverso i più moderni device (vedi scatola nera) hanno di fatto già permesso, ad esempio, di offrire sconti sul premio sulla base delle informazione fornite dagli assicurati.

Da quanto emerge, gli assicuratori hanno fatto fatica a stare al passo di altre industrie che hanno una più avanzata propensione ad affrontare il consumatore, offrendogli servizi come le App mobile o i centri di assistenza on line attivi 24 ore su 24. Una situazione di affanno che ha rappresentato l’opportunità per i player non tradizionali di entrare e sfidare gli assicuratori tradizionali nel loro territorio. Tra i concorrenti più temuti da qui ai prossimi dieci anni, il 32% del campione considera come la più pericolosa minaccia i grandi colossi dell’e-commerce (Google, Amazon), il 31% teme le banche, mentre il 14% indica i comparatori, e l’11% i grandi retailer.

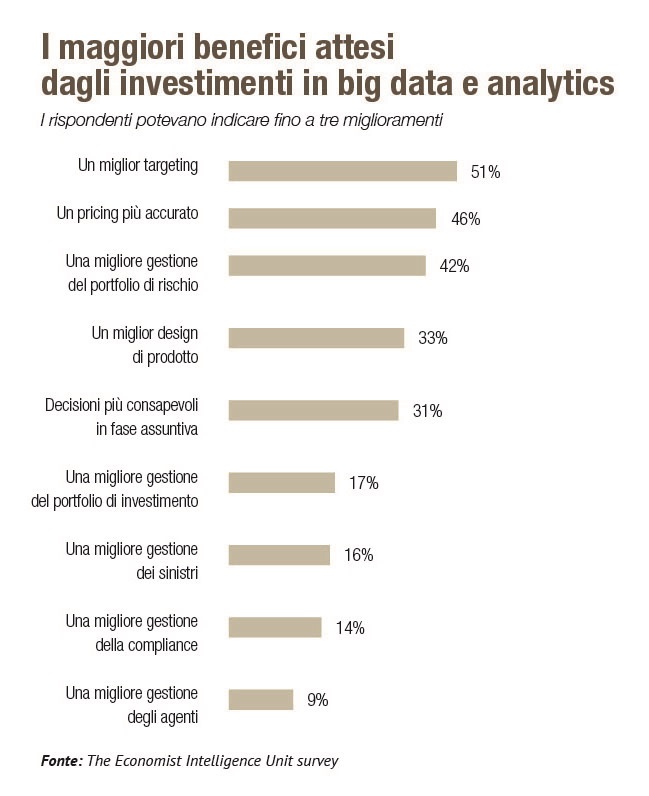

Sebbene gli assicuratori siedano su una grande ricchezza di informazioni del cliente, non sempre sono stati in grado di trasformare questa mole di dati in potenziale nuovo business. Tuttavia, ora si intravedono nuove modalità di utilizzo dei big data, in grado di migliorare la situazione: gli assicuratori sono diventati più sistematici e metodici nelle modalità di utilizzo delle informazioni che incamerano. Nel complesso, l’86% del campione intervistato ha confermato di utilizzare in modo più efficace big data e analytics: di questi, l’82% per ottenere più dati da fonti esterne, l’80% per fare maggiore uso di analisi predittiva, il 75% per effettuare un miglior pricing, il 76% per rendere gli analytics più facilmente accessibili a membri della propria organizzazione, e il 51% per effettuare un più approfondito targeting del cliente.

UNA RELAZIONE PIU' INTIMA CON IL CLIENTE

Lo studio si sofferma sulla crescente importanza dell’utilizzo degli analytics, le cui implicazioni si stanno declinando in applicazioni sempre più innovative. Un esempio è rappresentato dai dispositivi connessi a internet (il già citato internet delle cose), oppure nell’utilizzo della tecnologia m2m, che permette di inviare dati da un dispositivo remoto a un server applicativo senza la necessità dell’intervento umano, con una riduzione dei costi e un miglioramento dell’efficienza e dei servizi al cliente. Gli assicuratori, spiega la survey, hanno fatto notevoli progressi nel superare i problemi legati alla sicurezza e alla privacy relativi a questi dati, e hanno iniziato a utilizzarli per migliorare il processo di assunzione, e per avere un più efficace controllo delle perdite nel campo delle polizze commerciali. La ricerca cita il caso di alcuni player attivi nei servizi sanitari, come la statunitense Cigna, che riesce a monitorare i parametri vitali dei pazienti (pressione arteriosa, glicemia, peso ed esercizio fisico) utilizzando dispositivi embedded attraverso dispositivi m2m, tecnologia che, più in generale, offre anche maggiori e migliori informazioni su una più ampia varietà di rischi mai considerati prima.

© RIPRODUZIONE RISERVATA