IL SALTO DI MATURITA DELLE COMPAGNIE

Uno studio del Cetif, che ha coinvolto un panel di compagnie rappresentative del 76,25% della raccolta premi danni totale italiana, analizza lo stato di avanzamento delle attività nell’area sinistri. MISURANDO i ritorni dell’innovazione, l’attenzione all’efficienza, al servizio e al valore della multicanalità

30/06/2014

👤Autore:

A cura del gruppo di ricerca Cetif-Chiara Frigerio, Serena Piccirillo

Review numero: 15

Pagina: 50 - 53

La gestione dei sinistri è un ambito sul quale tutte le compagnie stanno investendo risorse, al fine di efficientare il processo e di offrire al cliente un servizio in grado di soddisfare le sue esigenze. Il sinistro rappresenta un momento fortemente critico per l’assicurato e di conseguenza l’assenza di un servizio customer oriented comporta delle criticità a livello reputazionale che incidono anche sulla scelta di mantenere un rapporto contrattuale duraturo con quell’impresa. D’altra parte, il processo di gestione dei sinistri risulta una delle voci di costo più elevate per la compagnia sia in termini di risorse umane, sia in termini di sistemi IT. Si consideri inoltre che il contesto di mercato e la normativa spingono notevolmente le compagnie a velocizzare il processo, soprattutto in seguito alle disposizioni del processo Card. L’insieme di questi elementi sta conducendo le compagnie a effettuare investimenti in quest’area al fine di rendere il processo efficiente, per minimizzare sia i costi sia i tempi di liquidazione e di ampliare i servizi verso il cliente per migliorare la customer satisfaction e la customer experience. A questo proposito, per valutare le aree e gli strumenti di cui dispongono e di cui intendono dotarsi le compagnie, Cetif, in collaborazione con Rgi group, ha realizzato il Competence Centre, Misurare i ritorni dell’innovazione nei sinistri: efficienza, servizio al cliente e multicanalitá.

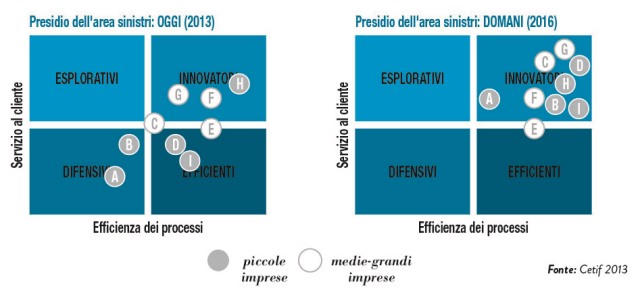

Lo studio ha permesso al panel di compagnie partecipanti (che rappresenta il 76,25% della raccolta premi danni totale italiana) di confrontarsi sullo stato di avanzamento di tali attività, cercando di comprendere il loro livello di maturità sul fronte dell’innovazione applicata alla gestione dei sinistri. In particolare, il maturity model con cui è stata condotta l’analisi ha permesso di posizionare le compagnie su una matrice costruita sulle variabili:

A. Efficienza dei processi – Voice of Insurance (VOI), rappresentata dall’insieme delle caratteristiche del processo di gestione dei sinistri che hanno un impatto positivo sull’efficienza.

B. Qualità del servizio al cliente – Voice of Customer (VOC), rappresentata dai servizi a valore aggiunto che la compagnia offre all’assicurato e dall’insieme delle caratteristiche desiderate dal cliente nella gestione del sinistro. Il perimetro della ricerca si riferisce alla gestione dei sinistri nel ramo Rc auto, prendendo in considerazione sia il processo Card sia quello non Card.

IL PRESIDIO DELL’AREA SINISTRI

Da una prima valutazione possiamo notare (grafici p.51) che nessuna compagnia si posiziona nel quadrante degli esplorativi; la maggioranza delle imprese ha effettuato investimenti soprattutto nello sviluppo e nell’adozione di nuovi strumenti con l’obiettivo di incrementare il livello di efficienza, fornendo al cliente una gamma di servizi minimi attualmente erogati per la maggioranza attraverso canali di tipo tradizionale. Questa scelta si può spiegare in gran parte considerando la spinta proveniente dalla normativa che negli ultimi anni ha portato le compagnie a dotarsi di strumenti innovativi.

Allo stato attuale la strada che è stata imboccata dal settore assicurativo è quella di una maggiore efficienza dei processi e una riduzione dei costi in modo da offrire un migliore servizio per il cliente, sia in termini di prezzo (si veda ad esempio l’utilizzo delle carrozzerie convenzionate), sia in termini di qualità (si consideri il supporto offerto dalla black box in caso di sinistro). Allo stesso tempo bisogna considerare anche che le compagnie che hanno realizzato investimenti per innovare il servizio al cliente (e che nella nostra matrice si posizionano a un livello di maturità elevato) hanno ottenuto anche un incremento dell’efficienza di processo.

La situazione a tendere evidenzia un salto di maturità elevato: ciò significa che la maggioranza delle compagnie del panel ha previsto e inserito a budget ingenti investimenti al fine di realizzare nuovi strumenti e servizi entro il 2016. In particolare, tutte le compagnie sono propense a muoversi verso il quadrante innovatori entro tre anni. Dobbiamo precisare comunque che in questa situazione prospettica l’avanzamento si riferisce a una prima implementazione del servizio e non al livello di diffusione dello stesso presso la clientela. Come già rilevato anche nella situazione attuale, la maturità passa inizialmente attraverso l’efficienza; di conseguenza la maggioranza delle compagnie tende a focalizzarsi prima sull’innovazione degli strumenti di processo e in un secondo momento sul servizio.

È importante notare in ogni caso che le compagnie che raggiungono livelli di maturità elevati si focalizzano sempre sull’offerta di un servizio customer care: sono consapevoli da una parte dell’importanza di una gestione del sinistro orientata al cliente e in grado di soddisfare le sue esigenze e dall’altra del fatto che l’innovazione di servizio può comunque condurre a rendere maggiormente efficiente l’intero processo.

GLI INTERVENTI PER EFFICIENTARE I PROCESSI

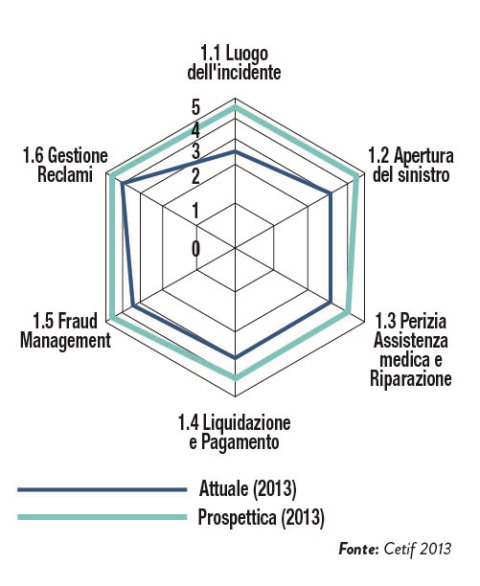

L’analisi delle singole risposte dei partecipanti ha mostrato che il luogo dell’incidente e l’apertura del sinistro sono le aree su cui tutte le compagnie intendono investire per efficientare il processo. Quanto alla fase di apertura del sinistro, l’89% si dice favorevole ad adottare una strategia multicanale, mentre il 35% è orientata a mettere a disposizione del cliente l’apertura via web. L’apertura della pratica attraverso canali web o mobile rappresenta un ambito su cui molte compagnie stanno investendo, non solo per seguire il flusso di digitalizzazione che sta conducendo tutti gli istituti finanziari a offrire la possibilità di svolgere determinate operazioni tramite i canali remoti, ma anche poiché lo spostamento della fase di apertura del cliente può condurre a una maggiore efficienza nel processo, intesa come spostamento dell’effort dell’attività sull’assicurato e velocizzazione dell’apertura della pratica.

Anche la fase di riparazione è un’area su cui le compagnie si stanno focalizzando: dotarsi di una rete di carrozzerie convenzionate potrebbe rappresentare un servizio a valore aggiunto per il cliente in quanto il prezzo di riparazione risulta minore e la qualità del servizio elevato. Il 33% del panel ha già proceduto con l’integrazione dei sistemi tra carrozzerie e compagnia per il controllo della qualità e dei costi di riparazione, percentuale che a breve termine potrebbe toccare il 77%. A livello di efficienza, disporre di un sistema di carrozzerie convenzionate risulta utile a due scopi: da una parte si rilevano ampi risparmi in termini di costo, dall’altra rappresenta un elemento fondamentale ai fini antifrode, essendo il processo di riparazione controllato e supportato da sistemi integrati tra carrozzerie e compagnie per il monitoraggio anche dei pezzi di ricambio.

La gestione dei reclami rappresenta la variabile più evoluta in questa dimensione sia per le compagnie di minori che di medio-grandi dimensioni. Probabilmente questa situazione è stata determinata dalla normativa, che ha portato le compagnie a strutturarsi in modo da rispondere ai reclami nel modo più efficiente possibile. Le sanzioni per mancata gestione del reclamo risultano una voce di costo molto elevata per tutte le compagnie ed è per questo motivo che le imprese tendono a gestire sia i reclami Ivass sia non Ivass nei tempi prescritti dalla legge. La fase di liquidazione e pagamento rappresenta invece una variabile sulla quale hanno investito soprattutto le compagnie di maggiori dimensioni.

Infine, è importante notare che molte compagnie, soprattutto di grandi dimensioni, hanno già effettuato investimenti nel Fraud Management.

PRINCIPALI INTERVENTI PROGRAMMATI PER MIGLIORARE IL SERVIZIOCon l’obiettivo di migliorare il servizio offerto al cliente, le compagnie hanno compiuto scelte diverse; dalla ricerca è emerso che la maggior parte delle compagnie ha intenzione di concentrarsi soprattutto sulle azioni collegate al luogo dell’incidente. A questo proposito lo strumento di black box non solo è in grado di sostenere l’assicurato all’atto del sinistro con l’offerta di servizi quali il traino o le chiamate di emergenza, ma rappresenta un elemento fondamentale per disporre di notizie e informazioni dettagliate sulla dinamica dell’incidente in real time. Grazie alla black box, la compagnia può comprendere in modo preciso e veloce il tracciato e l’entità dell’urto (impatto, gravità). In questo senso, si rileva un efficientamento sia per la fase di apertura con la possibilità di disporre di dati chiari e in modo tempestivo, sia per la fase di perizia, in quanto si hanno maggiori informazioni sull’entità del danno. Da ultimo si sottolinea che la possibilità di verificare il tracciato e la dinamica dell’incidente risultano fondamentali ai fini antifrode.Come ricordato in precedenza, inoltre, l’accadimento del sinistro è un momento fortemente critico per il cliente che, in questo momento più che mai, sente il bisogno di essere assistito e guidato dall’impresa. Le compagnie di maggiori dimensioni hanno intenzione di effettuare investimenti anche sulla fase di liquidazione e pagamento, oltre che su quella di riparazione; a questo proposito le carrozzerie convenzionate sono uno degli elementi su cui stanno investendo maggiormente.In riferimento all’apertura del sinistro tutte le compagnie intendono abbracciare un approccio multicanale entro il 2016: il cliente potrà finalmente scegliere quale canale utilizzare per aprire la pratica. È significativo notare anche che la gestione dei reclami rappresenta la fase in cui le compagnie sono meno intenzionate ad investire, erogando al cliente un servizio che risulta compliant con i termini di legge.

© RIPRODUZIONE RISERVATA

👥