Contenuto sponsorizzato

PRICING VITA IN TEMPO REALE: PRONTI OPPURE NO?

I sistemi di tariffazione potrebbero produrre nel comparto un aumento del 25% nel valore della nuova produzione. Dal mercato, e dalle compagnie, crescono i segnali del bisogno di estendere simili soluzioni anche a questo ramo

27/10/2015

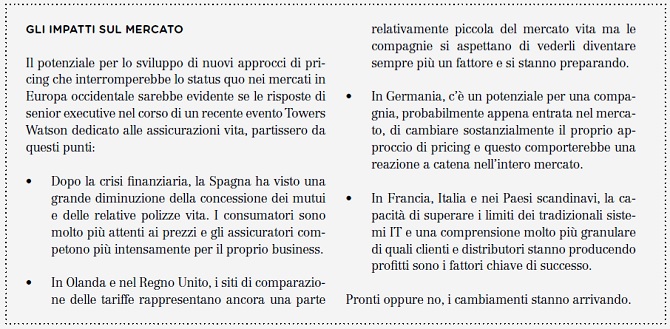

Nella velocità di posizionamento dei prodotti assicurativi sul mercato, le compagnie assicurative europee vita passano in secondo piano rispetto a quelle danni, le quali in molti casi arrivano a quotare tariffe individuali in tempo reale; il mercato vita sta però incominciando a stare al passo.

I team dedicati al pricing vita vivono spesso la frustrazione di dover attendere da tre a sei mesi per vedere le tariffe caricate sui sistemi a causa del numero di risorse IT richieste. Le revisioni del prodotto richiedono ancora più tempo.

Molte compagnie possono solo soffermarsi a pensare alle capacità delle proprie sorelle danni, che utilizzano tecniche di pricing avanzate da 10 anni. Tali tecniche offrono tariffe basate sulle caratteristiche del singolo cliente, dei canali di vendita e della natura della concorrenza; in diversi mercati geografici, in funzione anche delle differenti regolamentazioni, sono calcolate in tempo reale e possono essere aggiornate giornalmente. Se i profitti del business danni fossero riprodotti in quello vita, allora usare simili soluzioni potrebbe produrre un aumento anche del 25% nel valore della nuova produzione (value of new business) che potrebbe essere distribuito tra clienti, canale distributivo e compagnia.

Molte compagnie assicurative vita stanno già facendo passi in questa direzione. L’utilizzo delle tecniche di modelli predittivi (predictive modelling) per migliorare la valutazione del rischio nelle aree di analisi collegate alla mortalità e alla tenuta di portafoglio sono diffuse in alcuni Paesi europei quali il Regno Unito, se pur in Italia siamo all’inizio. Allo stesso tempo, le nuove compagnie assicurative vita, libere da sistemi IT complessi eredità del passato, stanno usando queste valutazioni del rischio più granulari nel proprio pricing. Ora, di fronte a un mercato in rapido cambiamento e sempre più competitivo dove nuovi player si stanno affacciando, ci sono segnali che altri sono intenzionati a colmare il gap. Le compagnie assicurative composite, che operano sia nel settore vita sia in quello danni riconoscono queste possibilità trasversali e anche la bancassurance è un terreno fertile.

LE RICHIESTE DEI CONSUMATORI

Tra i fattori principali che stanno determinando questa evoluzione vi è il cambiamento delle preferenze dei consumatori. Da un recente ricerca di Towers Watson è emerso che oltre la metà dei consumatori nei principali mercati europei si aspetta di acquistare coperture vita direttamente dall’assicuratore attraverso la vendita diretta o attraverso i siti di comparazione dei prezzi. Di conseguenza, la distribuzione digitale e le piattaforme tecnologiche sono di grande importanza. Un quarto degli assicuratori vita ha dichiarato che rafforzare la digitalizzazione è l’obiettivo primario delle attività di fusione e acquisizione (M&A) nei prossimi anni, come emerge dall’ultima Relazione Emea M&A Towers Watson/Mergermarket.

PERCHÈ ADOTTARE SISTEMI DI PRICING ANCHE NEL VITA

Allo stesso modo, la maggiore complessità dei dati, la necessità di gestire più canali di distribuzione contemporaneamente, il bisogno normativo di una maggiore trasparenza dei prezzi e il timore di rimanere indietro contribuiscono ad aumentare la pressione.

Risposta flessibile

La necessità di una maggiore agilità aumenta la tensione sui processi di tariffazione e sulle già stressate risorse, facendo emergere tre principali sfide comuni.

Base dati

L’utilizzo efficace dei dati interni ed esterni è molto in voga. Utilizzare i dati in modo efficace non solo richiede di identificare quali dati sono di valore per migliorare la comprensione del comportamento dei clienti ma anche un processo di tariffazione che supporti l’uso di tali dati fino al prodotto finito sul mercato. Prendiamo ad esempio la tariffazione delle rendite nel Regno Unito. Non molti anni fa, l’utilizzo del codice postale come fattore per la tariffazione era ancora relativamente nuovo. Oggi le imprese devono utilizzare i codici postali, o affrontare il fatto che le loro tariffe non saranno allineate con quelle di mercato dei competitor.

Processi di pricing

Insieme a più sofisticati modelli di rischio e comportamentali, come possono le compagnie ottenere tariffe sul mercato velocemente e monitorarne i risultati? Gestire processi più complessi in una struttura coerente e verificabile è probabile che richieda nuovi strumenti per un veloce ed efficace processo decisionale.

Attenzione al cliente

Le compagnie stanno muovendo il proprio business verso modelli customer-centric. Hanno quindi costantemente bisogno di gestire e lanciare tariffe attraverso punti di accesso multi-canale e produrre metriche avanzate per le previsioni della performance. Gli strumenti utilizzati dagli assicuratori danni possono fornire un efficace front-end di mercato e supportare tutti quei requisiti anche per le compagnie vita.

© RIPRODUZIONE RISERVATA

👥