LE POSSIBILI SCELTE DI ASSET ALLOCATION

Attraverso la simulazione, applicata al modello di una compagnia danni, di scenari basati sulla diversa composizione degli investimenti, è possibile comprendere come rendere più efficiente l’uso del capitale assorbito a copertura del rischio di mercato

27/02/2014

Il mondo assicurativo attende ormai da tempo l’entrata in vigore della normativa denominata Solvency II, con il suo ampio ventaglio di innovazioni. Tra queste, la necessità di calcolare un Solvency capital requirement (Scr) specifico per i rischi finanziari: esso sarà legato principalmente ai diversi strumenti oggetto d’investimento e a una matrice di correlazione tra i diversi fattori che influenzano il rischio di mercato.

Tali correlazioni tra rischi potranno essere fornite dall’Eiopa – European insurance and occupational pensions authority (formula standard), oppure potranno essere il risultato di elaborazioni proprie delle compagnie (modelli interni).

L'ANALISI SU UNA COMPAGNIA DANNI

Mediante l’applicazione della formula standard e limitando l’analisi a una compagnia che esercita il solo ramo danni, ci si è chiesti come potrebbe cambiare la composizione degli investimenti per rendere più efficiente l’uso del capitale assorbito a copertura del rischio di mercato. Focalizzare l’attenzione a una compagnia danni ha permesso di evitare le interazione dirette tra il rischio di mercato e i rischi tecnici che si hanno, invece, nel ramo vita.

Partendo da un portafoglio tipo di una compagnia danni – ricostruito anche attraverso fonti pubbliche per comprenderne composizione e duration dell’attivo e del passivo – è stato applicato un algoritmo di ottimizzazione, secondo tre scenari obiettivo:

- scenario 1: massimizzazione del rapporto (Rorac – Return on risk adjusted capital) tra rendimento del portafoglio investimenti e capitale a rischio (Scr);

- scenario 2: massimizzazione del rendimento, dato un prefissato livello di Scr;

- scenario 3: minimizzazione del Scr, fissato un determinato rendimento minimo desiderato.

Sono stati introdotti vincoli di asset allocation per guidare l’algoritmo verso soluzioni accettabili e coerenti con l’attuale normativa italiana (Regolamento Ivass nr. 36); ad esempio, ponendo un limite alla duration dell’attivo oppure ad alcune asset class, introducendo un giudizio minimo di rating per i titoli obbligazionari oggetto d’investimento, nonché fissando la liquidità detenuta. Nell’analisi si è volutamente omesso di considerare i rischi di cambio, né sono stati considerati – in alcuno scenario – i costi legati alla gestione degli investimenti.

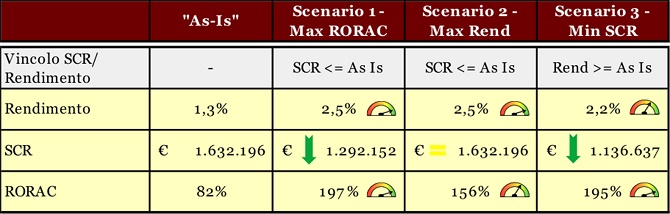

La situazione di partenza (definita as is) della compagnia tipo mostra un volume totale di attivi pari a 100 milioni di euro, cui si contrappongono riserve tecniche pari a 82 milioni e capitale disponibile per 18 milioni; la sua asset allocation (86% titoli di Stato con duration un anno, 5% obbligazioni corporate con duration due anni, 3% azioni e 6% liquidità) prevede un rendimento degli attivi pari all’1,3%, a fronte di requisiti di capitale (Scr Solvency II – standard formula) pari a circa 1,632 milioni di euro e un Rorac dell’82%.

SCENARIO 1: MASSIMIZZAZIONE DEL RORAC

Nello scenario 1 ci si è chiesti quale diversa asset allocation potrebbe massimizzare il Rorac, con un assorbimento massimo di Scr pari a quello della situazione as is e nel rispetto degli altri limiti imposti. La soluzione identificata (85% titoli di Stato con duration due anni, 5% obbligazioni corporate con duration un anno, 3% azioni, 1% immobili e 6% liquidità) consente di migliorare il tasso di rendimento (che sale al 2,5% dall’1,3% della situazione as is), il Rorac (al 197% dal precedente 82%) e di contenere l’impiego del Scr, che si riduce di quasi 340 mila euro (attestandosi a 1,292 milioni). La nuova allocazione degli attivi, oltre a introdurre gli investimenti in immobili, ad aumentare la duration dei titoli di Stato e a ridurre quella delle obbligazioni corporate, suggerisce di investire il 66% della quota destinata alle obbligazioni corporate in titoli con giudizio di rating pari ad A e il 33% con giudizio BBB. Inoltre, gli investimenti in equity dovrebbero essere caratterizzati per il 66% da investimenti in titoli azionari quotati sui principali mercati internazionali (global) e per il 33% da investimenti in azioni quotate sui mercati emergenti o in altri strumenti equity (other).

SCENARIO 2: MASSIMIZZAZIONE DEL RENDIMENTO VINCOLATO A SCR MASSIMO

In questo secondo scenario si è voluto analizzare la diversa allocazione degli investimenti nell’ipotesi di mantenere fisso l’ammontare di Scr della situazione as is, cercando di massimizzare il tasso di rendimento. L’asset allocation che risulta nel nuovo scenario (80,2% titoli di Stato con duration due anni, 8,4% obbligazioni corporate con duration 1,4 anni, 4% azioni, 1,4% immobili e 6% liquidità) mostra significativi benefici in termini di rendimento rispetto alla situazione di partenza. Il risultato dell’ottimizzazione suggerisce di investire il 33% della quota destinata alle obbligazioni corporate in titoli con giudizio di rating pari ad A e il 66% in titoli con giudizio BBB; gli investimenti in equity dovrebbero essere costituiti per la quasi totalità dalla categoria global.

SCENARIO 3: MINIMIZZAZIONE DEL SCR CON RENDIMENTO MINIMO

Nello scenario 3 si è voluto individuare un’allocazione degli investimenti in grado di minimizzare il Scr, permettendo – al medesimo tempo – di ottenere un rendimento minimo dal portafoglio degli attivi almeno pari al tasso di rendimento ottenibile nella situazione as is e pari all’1,3%. Dal processo di ottimizzazione è stato ottenuto un portafoglio (composto per l’87,4% da titoli di Stato con duration due anni, per il 3% da obbligazioni corporate con duration un anno, per il 2% da azioni, per l’1,6% da immobili e per il 6% da liquidità) che mostra un contemporaneo miglioramento di tutti e tre gli indicatori rispetto alla situazione di partenza: il tasso di rendimento cresce al 2,2% (dal 1,3%), il Rorac sale al 195% (contro un tasso dell’82%) e il Scr si riduce di circa il 30%. Nel dettaglio, la percentuale di obbligazioni corporate con rating A è pari al 50%, percentuale identica a quelle con rating BBB; gli investimenti in equity sono concentrati interamente nella categoria ‘global’.

CONCLUSIONI

L’analisi comparata dei risultati ottenuti nei tre scenari rispetto alla situazione as is fa emergere, in particolare, l’importanza della definizione di appropriati vincoli di asset allocation, ovvero limiti di rischio, riconducibili al risk appetite della compagnia, nonché l’effetto – di non immediata intuizione – delle correlazioni tra i risk factor finanziari esistenti nella formula standard.

Dallo studio realizzato si intuisce come l’asset allocation ottimale – individuata in ciascuno scenario – sia fortemente influenzata dai limiti operativi che le compagnie definiscono, sia con l’obiettivo di una efficiente e al contempo prudente gestione del capitale, sia nel rispetto dei limiti di concentrazione e di rating imposti dalla normativa Ivass (Regolamento nr. 36).

È quindi possibile dedurre che l’introduzione di un requisito di capitale per il rischio finanziario indurrà le compagnie ad adottare logiche di asset allocation probabilmente diverse da quelle presentate in questa analisi, ma pur sempre mirate all’utilizzo più attento ed efficiente del capitale.

(L’articolo completo è consultabile nella sezione Osservatori del nostro sito www.insurancetrade.it)

(*)

Alessandro Di Lorenzo, executive director, responsabile Solvency II e Risk insurance, PwC advisory

Giammaria Famiglietti, assistant manager, Solvency II expert, PwC advisory

Laura Peressin, docente area finanza e risk management, Mib School of Management

Giorgio Valentinuz, direttore accademico Executive Master in insurance and finance, Mib School of Management

© RIPRODUZIONE RISERVATA

👥