VOLUNTARY DISCLOSURE, DICHIARAZIONI COMPLETE E DETTAGLIATE

In violazione delle norme sul monitoraggio fiscale relativo al dl 167/1990, il contribuente potrà recuperare la propria posizione con un atto di volontarietà. Che richiede totale consapevolezza delle mancanze commesse, nel periodo e negli ambiti oggetto di regolarizzazione

21/05/2015

In un contesto internazionale di lotta all’evasione fiscale in rapida evoluzione, orientato a bandire le strutture off shore (entità opache utilizzate allo scopo di occultare i titolari effettivi dei patrimoni) nonché a premiare la rinuncia al segreto bancario (già operata da un numero sempre crescente di piazze finanziarie mondiali) come strumento per sottrarre i patrimoni dai controlli fiscali esperibili dalla giurisdizione di residenza (o di cittadinanza) del beneficial owner, anche l’Italia ha scelto di introdurre, per via legislativa, una procedura di voluntary disclosure (collaborazione volontaria, di seguito anche Vd; cfr. linee guida Ocse ed in particolare le raccomandazioni del settembre 2010 Off shore voluntary disclosure comparative analysis, guidance and policy advise). Il programma di voluntary disclosure è nato con l’intento dichiarato di far rientrare in Italia le somme che sono state trasferite all’estero (o che sono state generate e detenute all’estero) in violazione delle norme sul monitoraggio fiscale di cui al dl 167/1990. Il contribuente che aderisce alla Vd deve essere pienamente consapevole che la propria disclosure all’amministrazione finanziaria italiana (Af) dovrà essere completa, totale e dettagliata, dovendo la stessa ricomprendere qualsiasi violazione commessa dal contribuente, in ciascuno degli anni accertabili oggetto di regolarizzazione, che rientri fra quelle incluse nel perimetro oggettivo di applicazione della norma (cfr. infra).

SOGGETTI INTERESSATI E AREE DI APPLICAZIONE

Possono accedere alla procedura di voluntary disclosure (Vd), introdotta dalla legge 186/2014:

- Vd internazionale: i soggetti che (direttamente o per interposta persona) hanno detenuto beni patrimoniali e/o attività finanziarie all’estero (di seguito asset esteri), in violazione degli obblighi di monitoraggio fiscale (ad esempio persone fisiche, enti non commericiali, compresi i trust, e società semplici ed equiparate, residenti in Italia).

- Vd nazionale: tutti gli altri contribuenti (ad esempio società ed enti commerciali, con o senza personalità giuridica, anche non residenti).

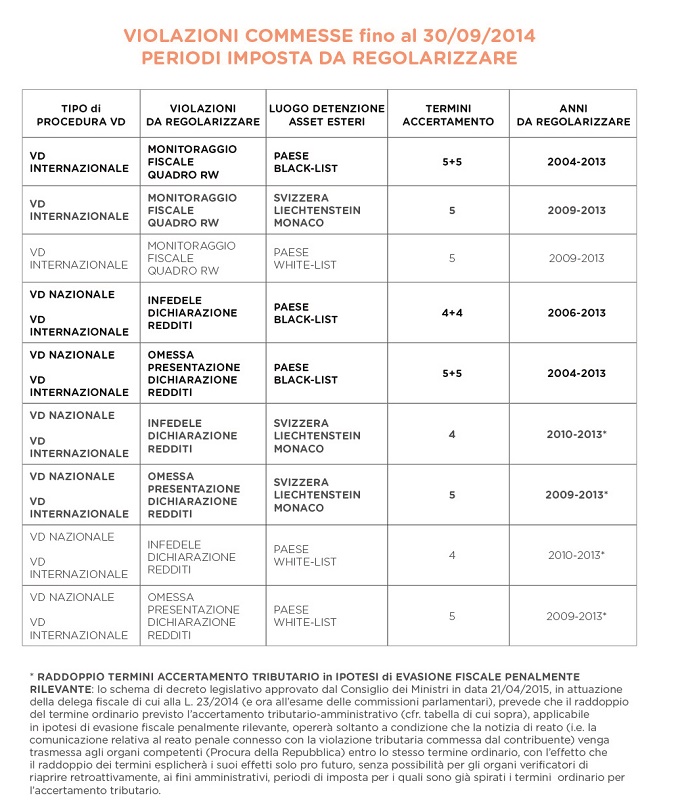

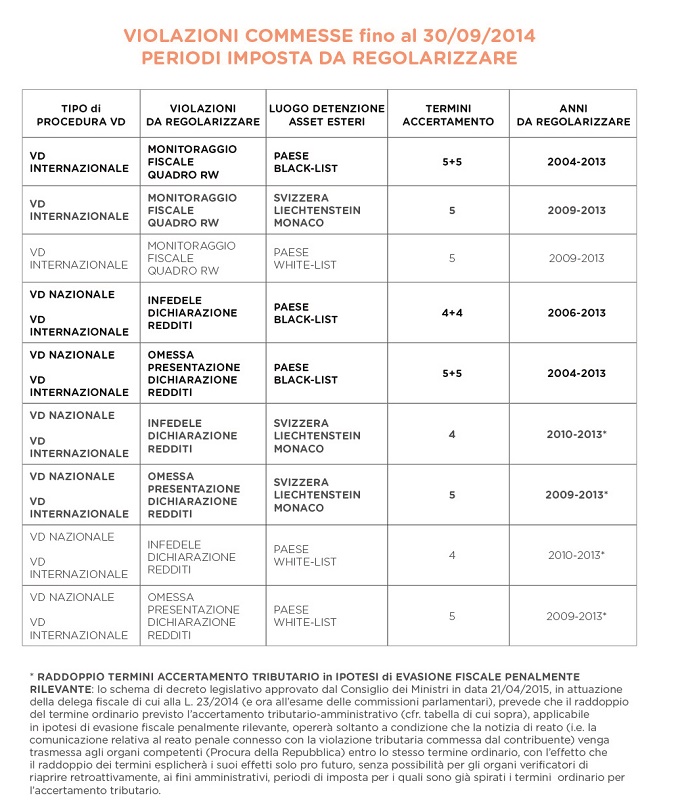

La Vd ha per oggetto le infedeltà dichiarative commesse nei periodi d’imposta ancora accertabili, fino al 30/09/2014:

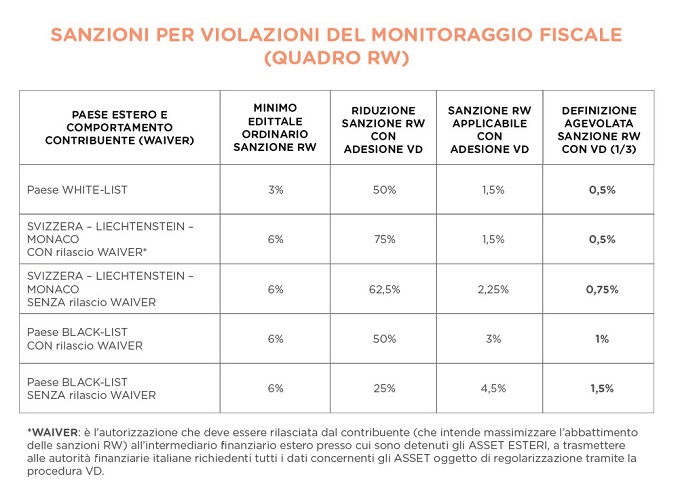

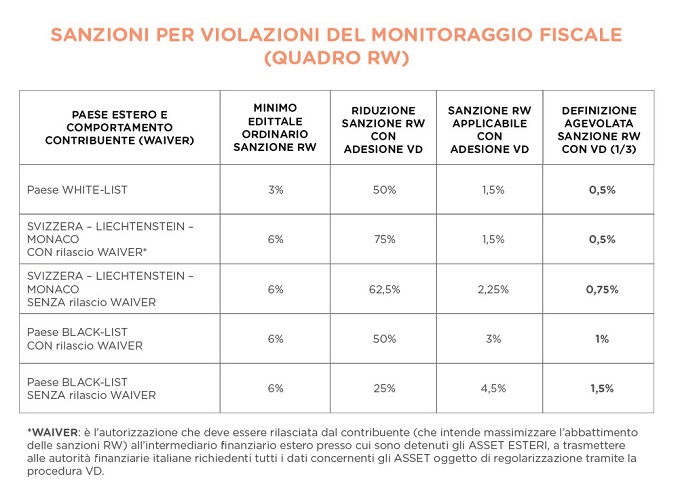

- violazione delle norme sul monitoraggio fiscale degli asset esteri (omessa compilazione quadro Rw);

- violazioni su imposte sui redditi (Irpef e Ires), Irap e imposte sostitutive;

- violazioni ai fini Iva;

- violazioni nella dichiarazione sostituti di imposta.

In particolare, è obbligatorio regolarizzare:

- gli asset esteri di cui il contribuente aveva la disponibilità alla fine di ciascuno dei periodi di imposta accertabili;

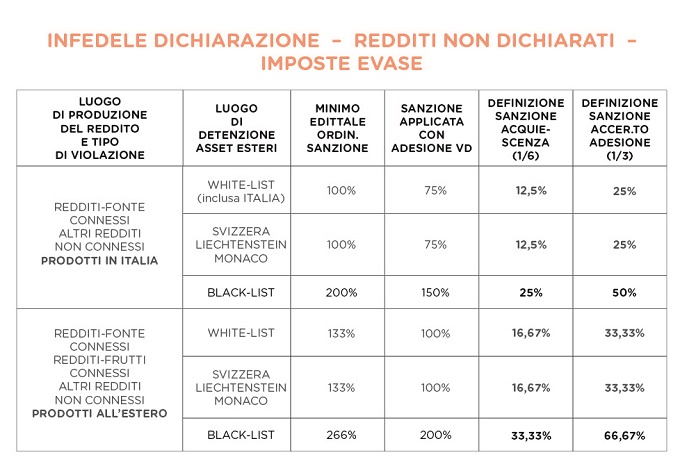

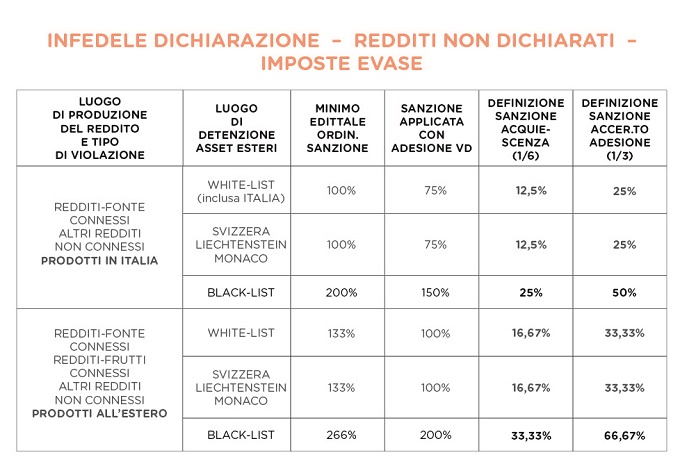

- i redditi non dichiarati eventualmente correlati alla costituzione degli asset esteri (ad esempio i redditi conseguiti in evasione di imposta, negli anni accertabili, che sono stati investiti negli asset esteri (i cosiddetti redditi-fonte connessi);

- i redditi non dichiarati correlati alla titolarità dei suddetti asset esteri (ad esempio i frutti o rendimenti derivanti dalla detenzione, impiego e dismissione degli asset (i cosiddetti redditi-frutti connessi).

- ogni altro eventuale reddito non dichiarato ai fini delle imposte sui redditi e relative addizionali, Irap, imposte sostitutive, contributi previdenziali, Iva e ritenute non versate (i cosiddetti altri redditi non connessi).

REDDITI-FRUTTI CONNESSI: DETERMINAZIONE FORFETTARIA

È possibile avvalersi di un metodo forfettario di determinazione dei rendimenti annuali degli asset esteri, a condizione che la media delle consistenze degli asset risultanti al termine di ciascuna annualità oggetto di Vd, non ecceda i due milioni di euro. In tal caso, in luogo della determinazione analitica dei rendimenti, è consentito

- applicare al valore della consistenza complessiva di fine anno degli asset esteri un coefficiente di redditività del 5%; e

- determinare l’imposta dovuta applicando l’aliquota del 27% sul rendimento forfettario.

ITER ISTRUTTORIO E PERFEZIONAMENTO DELLA PROCEDURA VD

L’intervento dell’Agenzia delle entrate (Ade)inizia soltanto dopo la presentazione telematica della richiesta di accesso del contribuente alla procedura di collaborazione volontaria (corredata dalla necessaria documentazione di supporto e da una relazione accompagnatoria illustrativa). L’Ade procederà a esaminare l’istanza di adesione nonché le ulteriori informazioni e documenti inoltrati e, a conclusione del proprio iter istruttorio, provvederà a inviare al contribuente i seguenti atti impositivi:

- un invito a comparire con l’indicazione delle somme da versare (imposte piene, interessi di mora e sanzioni ridotte) in relazione ai maggiori imponibili dichiarati nell’istanza di adesione;

- un atto di contestazione delle sanzioni in relazione alle violazioni degli obblighi di monitoraggio fiscale (omissioni quadro Rw).

Il contribuente, dinanzi all’invito a comparire, potrà decidere, alternativamente, di:

- aderire integralmente ai contenuti dello stesso, prestando acquiescenza mediante il versamento integrale delle somme dovute entro il 15° giorno antecedente la data fissata per la comparizione; in tal caso la procedura Vd si perfezionerà con il versamento delle sanzioni indicate dall’ufficio ridotte a 1/6 (l’abbattimento delle sanzioni sarà quindi pari ai 5/6 delle stesse);

oppure

- esperire, tramite il professionista incaricato, un effettivo contradditorio con l’ufficio, al fine di discutere nel merito i contenuti dell’invito; in questo caso il contribuente potrà definire la procedura Vd aderendo all’avviso di accertamento che l’Agenzia emetterà in seguito al contradditorio, versando le somme dovute entro 20 giorni dalla data dell’emissione dell’atto; in tal caso la procedura Vd si perfezionerà con il versamento delle sanzioni irrogate dall’Ufficio, ridotte a 1/3 (in tal caso, quindi, l’abbattimento delle sanzioni sari pari ai 2/3).

Per il perfezionamento della procedura, il contribuente sarà inoltre tenuto a versare le sanzioni ridotte ad 1/3 indicate nell’atto di contestazione (concernente le violazioni del quadro Rw), entro il termine di 60 giorni dalla notifica dell’atto.

PROFILI PENALI

La legge 186/2014 prevede l’esclusione della punibilità (con riferimento alle condotte relative agli imponibili e alle imposte oggetto di Vd) dei seguenti reati tributari:

- dichiarazione fraudolenta;

- dichiarazione infedele;

- dichiarazione omessa;

- omesso versamento ritenute certificate;

- omesso versamento Iva.

© RIPRODUZIONE RISERVATA